-

一季度中国宏观杠杆率继续下行,应抓住改革窗口期

时间:2021-05-13 23:07 来源:互联网 阅读:◆受经济复苏影响,2021年一季度宏观杠杆率下降,延续了2020年四季度以来的去杠杆态势。

◆居民杠杆率轻微回落,为2012年以来首次季度性下降。但个人经营性贷款增长较快,房地产市场交易活跃,全年看居民杠杆率较难下降。

◆非金融企业部门杠杆率继续下降,连续三个季度共下行了3.8个百分点,预计未来几个季度还会有所下降。

◆一季度政府杠杆率降幅较大,主要受发债节奏的影响,预计2021年政府杠杆率仍会上升。

◆经济增速恢复,宏观杠杆率下行,应着力抓住推进改革的窗口期,聚焦债务灰犀牛问题,取消政府隐性担保,破除国企(或地方政府)信仰,逐步形成市场化的风险定价机制,构建适应新发展格局的可持续的债务积累模式。

一、总判断:宏观杠杆率继续下降,企业和政府部门去杠杆

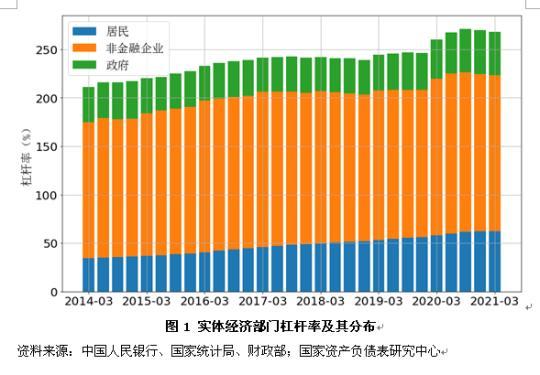

我们测算一季度宏观杠杆率下降2.1个百分点,从2020年末的270.1%下降至268.0%。与此同时,M2/GDP下降了0.3个百分点,从2020年末的215.2%降至214.9%。

从杠杆率增速上看,宏观杠杆率继续延续2020年四季度的去杠杆态势,两个季度共下行3.2个百分点。从驱动因素上看,经济增速提高为季度去杠杆的最主要因素。一季度债务环比增速为3.5%,与2020年同期水平基本一致;但名义GDP增速达到了21.2%,其与债务增速之间的较大差值降低了杠杆率水平。从杠杆率结构上看,非金融企业和政府部门去杠杆的力度最大。

一季度居民、企业和政府部门杠杆率分别下降了0.1、0.9和1.1个百分点。受经营贷快速上升影响,居民杠杆率下降幅度有限。政府部门杠杆率下降主要受发债节奏的影响,我们预计2021年居民和政府部门杠杆率仍会上升,非金融企业杠杆率将有所下降。

二、分部门杠杆率分析

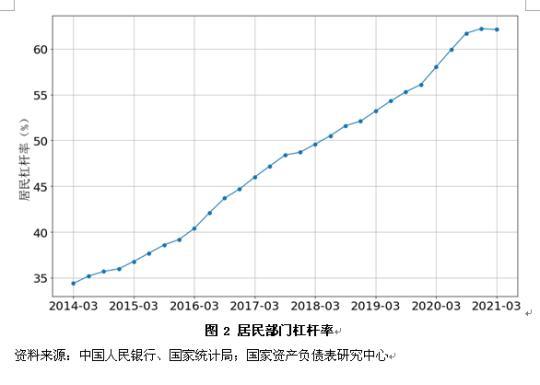

(一)居民杠杆率轻微回落,为2012年以来首次季度性下降。

2021年一季度居民部门杠杆率下降了0.1个百分点,从2020年末的62.2%下降至62.1%,为2012年以来首次季度性杠杆率下降。在宏观经济恢复力度较强的环境下,居民杠杆率仍基本稳定,降幅很低。居民债务增速较快,尤其是个人经营性贷款有较大幅度的上升,应引起关注。

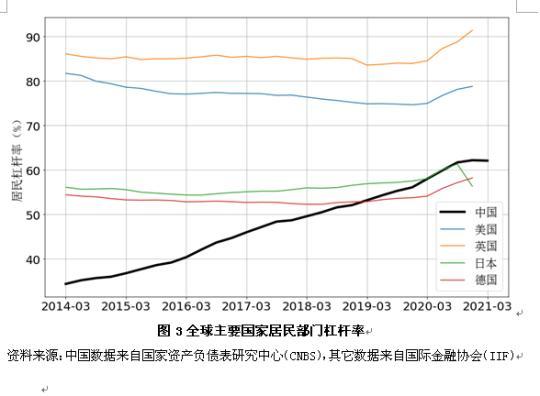

1.近年来我国居民杠杆率增速较高,已超过德国和日本的水平。

从国际比较来看,我国居民部门杠杆率最为显著的特征是增速较快。从2000年的不到5%增长至当前的62.1%。与国际金融协会所公布的全球各国居民杠杆率相比较,中国居民杠杆率当前已超过德国和日本的水平,但仍低于美国和英国的水平。受疫情冲击影响,各国杠杆率在2020年都有所上升,美国、英国、日本和德国居民杠杆率在2020年分别上升了4.2、7.5、-1.2和4.4个百分点。除日本外,各国居民杠杆率的增幅都较大,其中美国的增幅还高于中国。

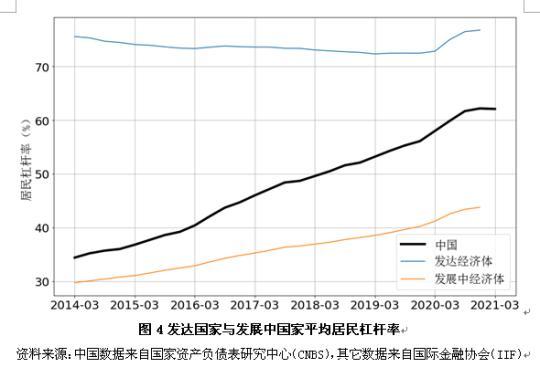

从全球平均水平来看,发达经济体近年来居民部门杠杆率基本持平,略有下降,但2020年出现了一个激增的过程;发展中国家杠杆率则是不断上升,2020年增幅加快。从国际金融协会的数据来看,发达国家和发展中国家在2020年居民部门杠杆率的增幅分别为4.3和3.6个百分点,2020年四季度的增幅都有所放缓。中国的居民杠杆率正在从发展中国家平均水平向发达国家平均水平迈进。

2.房地产贷款和短期消费贷款占比下降。

居民债务中的中长期贷款(主要是住房贷款)占比最高,一季度末,其与GDP之比为39.9%。但这部分贷款相比2020年末有所下降;同时,居民短期消费贷款也有所下降。二者各自下降0.2和0.4个百分点。虽然从长期来看,中国居民部门杠杆率上升的主要驱动力是中长期消费贷款(住房贷款)的快速增长,但2021年一季度其增速下行幅度较大,同比增速从2020年末的19.8%下降至一季度末的14.3%,导致其占比下降。

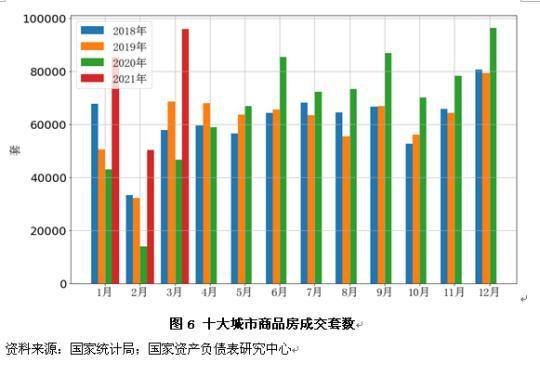

居民中长期贷款占比下降,但2021年一季度房地产市场依然成交活跃。一季度十大城市商品房成交量达到23.2万套,已经达到2017年以来一季度房地产交易量的新高。房地产交易自2020年下半年就保持非常强劲的交易量,每个季度都创了2017年以来的峰值,且深圳、上海、北京等城市的房地产价格也有较大幅度上涨。同时,住房贷款利率也在2020年处于下行趋势中,个人住房贷款加权平均利率从2019年末的5.62%下降到2020年末的5.34%,下行了28个基点。信用环境相对宽松和利率下行共同作用,促进房地产市场的活跃和主要一线城市房价的上涨。由此我们推断,一季度居民房地产贷款规模增速下降的主要原因在于商业银行对这类贷款的主动收缩,而非市场需求的变动。如果房地产市场交易活跃的态势持续,未来这类贷款仍有可能恢复增速。

3.居民经营性贷款增速加快。

-

-

下一篇:没有了

- 暂无评论~

-

气候暖湿化致青海湖水体面积较近十年同期增加163.94平方公里

2021-05-13 10:06:44-

中新社西宁5月12日电 (孙睿 金泉才 刘志远)青海省气象科研所12日下午对外发布,据卫星遥感监测显示,4月下旬,青海湖水体面积为4572.69平方公里,较上年同期增大29.44平方...查看全部

-

第三届西洽会三个主宾国将携丰富产品参会

2021-05-13 09:06:41-

在越南展区,咖啡、榴莲饼、龙眼干、越南腰果、排糖和绿豆糕为代表的特色食品将集中亮相,还有越南香水等产品...查看全部

-

10年财务造假 乐视网及贾跃亭等被多名投资者诉至北京法院

2021-05-13 08:06:11-

(记者 于立霄)乐视网信息技术(北京)股份有限公司(下称乐视网)因十年财务造假等违法事实,受到中国证监会行政处罚...查看全部

-

全球最大加氢站落地大兴国际氢能示范区

2021-05-13 07:05:40-

位于大兴国际氢能示范区的加氢示范站,日加氢量可达4.8吨 摄影/本报记者 杨益 世界向东,北京向南。大兴国际氢能...查看全部

-

少数APP仍违规以日利率宣传揽客 别被最低利率诱惑

2021-05-13 06:05:36-

央行规范互联网贷款业务公告发布近两月 贷款APP仍有“日利率”宣传 央行今年3月发布的2021年第3号公告显示,所有从事贷款业务的机构,在网站、移动端应用程序、宣传海...查看全部

-

财政部召开房地产税改革试点座谈会,试点先行?

2021-05-13 05:05:07-

财政部召开房地产税改革试点座谈会,试点先行? 对包括老百姓住房征税的房地产税立法正稳步推进。 5月11日,财政部官网发布消息称,当天财政部、全国人大常委会预算...查看全部

-

一季度中国商业银行累计实现净利润6143亿元 同比增2.4%

2021-05-13 04:05:05-

其中,大型商业银行本外币资产134.1万亿元,占比40.7%,资产总额同比增长8.1%;股份制商业银行本外币资产59.2万亿元...查看全部

-

政学界人士西安聚焦“黄河保护” 晋豫陕三省共谋高质量发展

2021-05-13 03:05:01-

(党田野 张一辰)黄河流域生态保护和高质量发展论坛11日在西安举行。在论坛中,中国科学院院士陈祖煜作了题为“黄...查看全部

-

陇港经贸往来渐密切 优势互补“线上”觅合作

2021-05-13 02:04:32-

(记者 丁思)2021年甘肃在线招商推介会(香港专场)11日在兰州、香港同步以“视频会议+网络直播” 的形式举行。据甘肃...查看全部

-

“浙江制造”新标准驱动经济转型:已实现一二三产业全覆盖

2021-05-13 01:04:28-

2019年,浙江省市场监管局联合浙江省农业农村厅制定实施《“品字标”品牌管理与评价规范第4部分:“品字标浙江农...查看全部

0

参与0